Das Gesetz zur Stärkung von Wachstumschancen, Investitionen und Innovation sowie Steuervereinfachung und Steuerfairness (Wachstumschancengesetz) wurde am 27.03.2024 im Bundesgesetzblatt verkündet. Von wesentlicher Bedeutung ist die (grundsätzliche) Einführung der E-Rechnung ab 2025. Über die Befreiungen und Übergangsregelungen konnten Sie sich bereits in der Artikelreihe von Johannes Franz informieren. Der deutsche Gesetzgeber muss den Richtlinienvorschlag der EU-Kommission vom 08.12.2022 „VAT in the Digital Age“, kurz ViDA umsetzen.

Dabei ist der deutsche Gesetzgeber jedoch von den Vorgaben zu ViDA unabhängig. Dies wurde erreicht, da Deutschland eine Sondermaßnahme nach Art. 395 MwStSystRL beantragt hat. Ziel war und ist es, von den gegenwärtigen europäischen Regelungen zur Rechnungsstellung abweichen zu können. Die eigenständigen deutschen Regelungen zur E-Rechnung wurden mit dem Wachstumschancengesetz umgesetzt.

Was ist eine E-Rechnung?

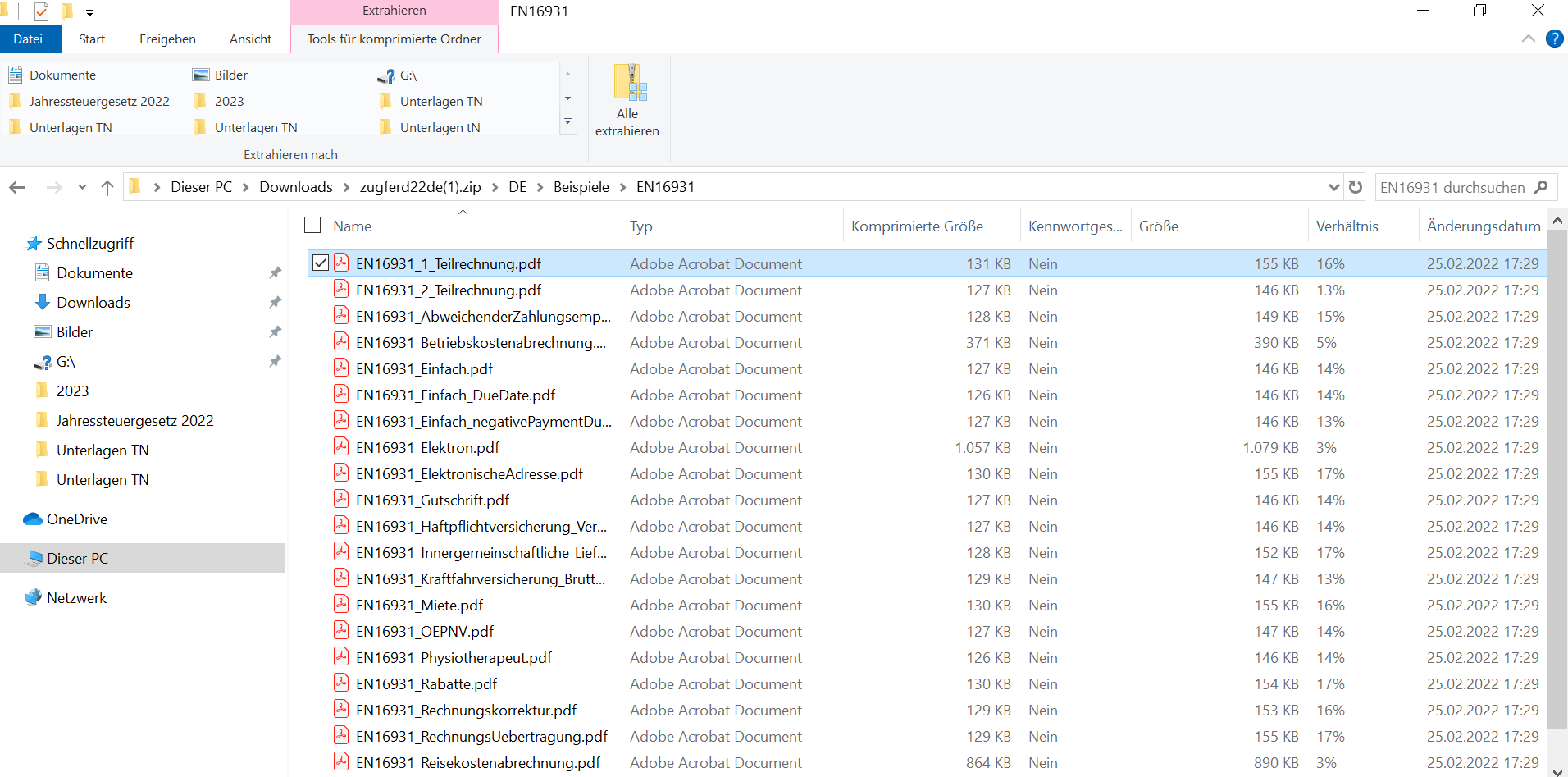

Nach § 14 Abs. 1 Satz 3 UStG n. F. ist eine elektronische Rechnung eine Rechnung, die in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird und eine elektronische Verarbeitung zulässt. Dabei muss das strukturierte elektronische Format der europäischen Norm für die elektronische Rechnungsstellung und der Liste der entsprechenden Syntaxen gem. RL 2014/55/EU entsprechen (CEN-Norm EN 16931).

Im BMF-Schreiben vom 02.10.2023 wurden bereits frühzeitig Hinweise für die Einführung der E-Rechnung veröffentlicht, um Rechts- und Planungssicherheit zu schaffen. Dazu haben das Bundesministerium der Finanzen (BMF) und die obersten Finanzbehörden der Länder wichtige Praxisfragen erörtert. Danach entspricht sowohl eine Rechnung nach dem XStandard als auch nach dem ZUGFeRD-Format ab Version 2.0.1 grundsätzlich den Anforderungen einer Rechnung (E-Rechnung) in einem strukturierten elektronischen Format, die die europäischen Norm für die elektronische Rechnungsstellung und die Liste der entsprechenden Syntaxen gemäß der Richtlinie 2014/55/EU vom 16.04.2014 (ABl. L 133 vom 6. 5. 2014, S. 1) erfüllt.

Weiterhin sind Bund und Länder zu dem Ergebnis gekommen, dass ab der Einführung der obligatorischen elektronischen Rechnung bei einem hybriden Format entgegen Abschn. 14.4 Abs. 3 Satz 4 UStAE der strukturierte Teil der führende sein wird. Im Fall einer Abweichung gehen dann die Daten aus dem strukturierten Teil denen aus der Bilddatei vor. Schließlich wird darauf hingewiesen, dass ab dem 01.01.2025 die Entgegennahme einer elektronischen Rechnung für alle inländischen Unternehmer verpflichtend sein wird. Ausnahmen finden Sie im Einführungsbeitrag.

Die in § 27 Abs. 39 UStG n. F. enthaltene Möglichkeit, in der Einführungsphase auch eine sonstige Rechnung zu verwenden, betrifft nur die Ausstellung einer Rechnung. Wenn der Rechnungsaussteller sich für die Verwendung einer elektronischen Rechnung entscheiden sollte, muss der Rechnungsempfänger diese daher auch entgegennehmen. Die Frist zur Rechnungslegung beträgt unverändert sechs Monate.

Der ZUGFeRD-Standard

Der ZUGFeRD[1] Standard steht der Öffentlichkeit zur freien Verfügung. Es handelt sich dabei nicht um eine Software, sondern vielmehr um eine Beschreibung für den Aufbau einer E-Rechnung. Der ZUGFeRD-Standard[2] basiert auf dem internationalen UN-CEFACT[3] Standard. Mit ZUGFeRD ist daher die Möglichkeit gegeben, aus dem vorhandenen ERP- System eine Rechnung zu erzeugen, die einerseits als XML-Datei erzeugt wurde und andererseits in ein PDF/A-3[4] eingebettet wird.[5] Im Ergebnis wird damit die Rechnung als XML-Datei[6] und als PDF/A übermittelt.[7] Jedoch ist die Datei nur als PDF optisch erkennbar. Erst mit dem Öffnen der PDF zeigt sich der XML-Datensatz.

Mit dem Öffnen der Datei zeigt sich im Normalfall das Dokument als PDF, hier die Rechnung:

Die Rechnung könnte nun für den analogen Bearbeitungsprozess ausgedruckt werden. Dabei ist jedoch zu bedenken, dass die höchste Auswertbarkeitsstufe, das ist der Datensatz, (auch) aufzubewahren ist (vgl. GoBD-Schrieben Rz. 76).

Über das Öffnen des im Bild erkennbaren Anhangs und dann mit Doppelklick auf die Büroklammer, zeigt sich der XML-Datensatz. Dieser beinhaltet die bereits im PDF für das menschliche Auge erkennbaren Daten. Damit besteht nunmehr die Möglichkeit, die Rechnung auch oder sogar ausschließlich elektronisch verarbeiten zu können.

Es gibt Datenfelder, die zwingend mit Informationen zu füllen sind. Hierzu zählen beispielsweise die Pflichtangaben nach § 14 Abs. 4 UStG. Diese Muss-Felder können mithilfe einer Softwareunterstützung erkannt und weiterverarbeitet werden. Sogenannte Kann-Felder sind für den elektronischen Verarbeitungsprozess nicht zwingend erforderlich, können aber im Rahmen einer bilateralen Vereinbarung zwischen Rechnungsempfänger und -sender individuell mit Informationen gefüllt werden.[8] Kann-Felder wären beispielsweise in der Form einsetzbar, dass der Kreditor seine vom Kunden zugeteilte Kreditorennummer in ein fest definiertes Feld schreiben muss, um diesen beim Kunden eindeutig identifizieren zu können.

Modulare Digitalisierung statt Turbo-Digitalisierung

Der Weg der Digitalisierung ist dabei aber nicht als von „Null auf hundert“ zu verstehen. Mit der modularen Digitalisierung eröffnet sich die Möglichkeit, schrittweise von der oftmals noch analogen in die digitale Welt zu gelangen. Bedenken der prozessinvolvierten Personen können so vermindert werden.

Um die vorhandenen XML-Daten verarbeiten bzw. bearbeiten zu können, bedarf es der rechnungsbezogenen Daten des Unternehmens. Die Schritte einer modularen Digitalisierung können wie folgt aussehen – dabei sehen Mitarbeiterinnen und Mitarbeiter am Bildschirm die Rechnung, die Software kommt schrittweise zum Einsatz:

1) Die Software prüft im Datensatz die Stammdaten lt. Rechnung mit den im System hinterlegten Stammdaten. Bei einer Abweichung muss der Mensch in den Prozess eingreifen, andernfalls erfolgt die Bestätigung, dass die Software keinen Fehler gefunden hat.

2) Die Software prüft die rechnerische Richtigkeit der Rechnung. Dazu greift die Rechnung die entsprechenden Datenfelder der Einzelpreise, der Stückzahlen und des Steuersatzes ab. Bei einer Abweichung über ein definiertes Delta (es gibt oft Rundungsdifferenzen) kommt es zu einer Fehlermeldung und der Mensch muss in den Prozess eingreifen.

3) Die Leistungsabnahme wird systemseits hinterlegt, so dass nunmehr auch diese überprüft werden kann. Bei Abweichungen kommt es zur Fehlermeldung und der Mensch muss in den Prozess eingreifen.

4) Eine inhaltliche Prüfung kann erfolgen, sofern mit der Bestellung auch der Steuersatz der Leistung hinterlegt wurde. Gerade die inhaltliche Prüfung, ob z. B. der richtige Steuersatz verwendet wurde oder ob es sich um einen Fall des § 13b UStG handelt, kann nur dann überprüft werden, wenn die Bestellung diese Information mitgibt.

Eine automatisierte d. h. softwareunterstützte Rechnungsbearbeitung ist nur möglich, sofern die entsprechenden Daten hinterlegt und u. U. bereits im Vorfeld geprüft und bestätigt wurden – der Einkauf „bucht“.

Daher spielt die Datenqualität eine herausragende Bedeutung: Nur, wenn diese da ist, kann auch ein E-Rechnungsprozess stattfinden. Ist beispielsweise die Straße und Hausnummer falsch, so kann der Mensch entscheiden. Erachtet er diesen Fehler als nicht entscheidend, kann er den Vorsteuerabzug zulassen. Die Software würde in diesem Fall eine Fehlermeldung präsentieren, der Mensch müsste eingreifen und wird sich denken: „Vor der Digitalisierung war es einfacher, ich muss so oft händisch eingreifen“. Wäre (zukünftig) eine KI im Einsatz, so könnten die gesamten Rechnungsinformationen über ein Plausibilitätsprüfung erfolgen und nicht wie zuvor beschrieben.

Fit für die E-Rechnung

Mit unserer E-Broschüre als Leitfaden gelingt Ihnen die erfolgreiche Implementierung der E-Rechnung in Ihrer Steuerkanzlei

An dieser Stelle stellt sich die Frage nach dem optimierten kreditorischen Buchungsprozess in einer Steuerkanzlei. Sofern Mitarbeiterinnen und Mitarbeiter anhand der nur vorliegenden Rechnung die § 14-Prüfung vollziehen müssen, ist dieses aufgrund fehlender Informationen oftmals gar nicht möglich. Rückfragen an den Mandanten erschweren beiderseits die Zusammenarbeit.

Für die debitorische E-Rechnungserstellung ist ebenfalls die Datenqualität ein wesentlicher Baustein. Daneben ist zu beachten, dass bei der Erstellung einer E-Rechnung durch Daten aus Vorsystemen diese Daten (auch) aufbewahrungspflichtig sind und nicht nur die entstandene E-Rechnung z. B. im ZUGFeRD-Standard.

Kriterien bei der Wahl einer Software

Die Anforderungen an die Softwareprogramme hängt also wesentlich davon ab, was SIE und Ihr Mandant erreichen wollen. Eine Prozessaufnahme und -modellierung stehen vor der Anschaffung einer Software. Auswahlkriterien sind u. a.:

1) Gibt es eine GoBD-Schnittstelle, entsprechend BMF-Schreiben vom 11.03.2024 zu § 158 AO?

2) Können Daten von Vorsystemen eingelesen werden oder gibt es dazu eine Schnittstelle?

3) Ist eine Datenimport und -export möglich z. B. in den Formaten XML, PDF, CSV?

4) Gibt es ein App-Funktion, z. B. für das Scannen von „sonstigen Rechnungen“?

5) Wie kann der Rechnungsversandt gesteuert werden? Ausdruck, E-Mail und/oder Schnittstelle?

6) Entspricht die Software auch internationalen Anforderungen im Hinblick auf ViDA?

7) Wie ist der Service und wie sind Updates gestaltet?

8) Können Rechnungsvorlagen und wiederkehrende Rechnungen verwendet bzw. generiert werden?

Linktipps zur Erstellung von E-Rechnungen/X-Rechnungen finden Sie hier:

Dirk J. Lamprecht leitet seit dem Jahr 2004 die Steuerrechtsabteilung in einer Göttinger Anwalts- und Steuerkanzlei. Von 1999 bis 2014 war er Lehrbeauftragter der Hochschule Nordhessen und der Hochschule Bremen. Weiterhin ist er als Dozent und Prüfer im Rahmen der IHK-Prüfung zum Bilanzbuchhalter bzw. zur Bilanzbuchhalterin sowie als Herausgeber und Autor tätig.

- Dirk J. Lamprechthttps://tax-tech.de/autor/dirk-j-lamprecht/